Nažalost, od nesreće nitko nije siguran. No, kako bi se ublažila ozbiljnost njegovih financijskih posljedica, osiguranje je moguće. Pogotovo ako idete na putovanje i povedete svoju djecu sa sobom. Naravno, postoje osiguranja od nezgode za svakodnevni život, ali na putovanju rizik od susreta sa sudbinom nije baš ugodan, pa neki ljudi odaberu barem osiguranje za dijete.

Iako, s druge strane, kao i kod svih polica osiguranja, prvo se morate nositi s uvjetima da ne biste uzalud plaćali policu. Pokušajmo otkriti treba li osigurati nezgodno osiguranje i što ono daje.

Sadržaj članka

Osiguranje od nezgoda

Svakako pogledajte moj glavni post o osiguranju, sastavljen nakon analize ogromnog broja recenzija i mog osobnog iskustva (plus malo insajdera). Nastojim što prije ažurirati tako da uvijek možete odabrati više radnih osiguranja.

Prvo, ukratko o tome što je i hoće li to učiniti. I u drugoj polovici članka pročitajte detalje.

Što je

Osiguranje od nezgode osmišljeno je za ublažavanje financijskih gubitaka u slučaju oštećenja zdravlja i života od nepredviđenih opasnosti. Ako govorimo o putničkom osiguranju, onda se to putno osiguranje (putno osiguranje) kupuje kao dodatna opcija u obliku zasebnog osiguranja s vlastitim iznosom osiguranja. Odnosno, posjete liječniku i bolnici u bolnici plaćaju se na osnovi turističkog osiguranja i njegovog osiguranog iznosa, a nezgodno osiguranje podrazumijeva dodatno novčano plaćanje u slučaju bilo kakve ozljede. A onda taj novac možete potrošiti gdje god želite.

Međutim, prilikom kupovine nezgode morate znati važnu nijansu - najčešće se ne plaća cjelokupna osigurana suma, već postotak koji ovisi o vrsti ozljede. Maksimalni iznos plaćanja (100% osigurane svote) bit će samo u slučaju smrti osiguranika (primit će ga nasljednici ili korisnik naveden u ugovoru). Stoga, nemojte misliti da ako ste osigurani za 1000 dolara, tada ćete slomljenom rukom dobiti sve njih. Ne, postotak će se plaćati ovisno o težini ozljede, na primjer, za ozljedu noge / ruke, oni mogu platiti samo 10-20% osigurane svote, to jest, samo 100-200 USD od 1000 USD.

Usput, kad kupujete kartu za vlak ili avion, tada se uz nju često prodaju i osiguranja od nezgoda. To je dobrovoljno osiguranje i ono se ne odbija uvijek, jer je cijena niska i mnogi jednostavno ne obraćaju pažnju. S ovim osiguranjem možete dobiti isplate ako se iznenada dogodi nesreća. Na potpuno isti način mogu se prodati i osiguranje prtljage. Ponekad se prodaju zajedno, ponekad odvojeno. Zapravo, ako su oba ova osiguranja već uključena kao opcije u vaše glavno putno osiguranje za cijelo putovanje koje ste kupili putem istog Cherekhapa, onda sigurno nemate razloga da ih ponovo plaćate.

Trebam li to učiniti?

Osiguranje putnih nesreća, iako možda dolazi u ruci, ali nisu ga svi spremni platiti. Ovo je dodatna opcija, a ne obvezna, pa će odluka biti samo na vama. Želite li ponovo biti sigurni i platite li novac za to ili ne, trebate li zasebno plaćanje novca ili samo pokrivate medicinske troškove putničkog uobičajenog zdravstvenog osiguranja.

Ovdje je situacija ista kao i sa životnim osiguranjem kada ste u Rusiji. Neki kupuju takvo osiguranje tako da obitelj prima financijsku pomoć u slučaju gubitka udomitelja ili gubitka radne sposobnosti. Ali ovaj proizvod osiguranja još nije vrlo popularan u našoj zemlji, jer neće svi biti spremni snositi dodatne financijske troškove. Ali morate zapamtiti da se u slučaju putovanja rizici povećavaju.

Trebam li osiguranje od nezgode

Sve nijanse prilikom kupnje osiguranja od nezgode

Što treba uzeti u obzir pri odabiru osiguranja

- Prije svega, birate NE osiguranje od nezgode, već putničko osiguranje za putnika. Obavezno pročitajte moj glavni post o turističkom osiguranju, gdje sam vam rekao što su pomoćnici, koje osiguravajuće društvo odabrati, gdje kupiti policu, kako koristiti osiguranje itd..

- Osiguravajuća društva obično smatraju nesreću događajem koji se dogodi SREDNO i podrazumijeva ozbiljne ozljede, bolest, privremeni invaliditet, invalidnost ili smrt. Ozljede koje se smatraju osiguravajućim događajem mogu se dobiti u nesreći, od napada kriminalca, pad s visine, to mogu biti i ozljede u kući (na primjer, opekotina kipućom vodom).

- U pravilu, osigurani događaji su i situacije koje dovode do smrti osiguranika ili dodjele invalidnosti njemu u roku od godine dana nakon prestanka osiguranja. Svi ovi uvjeti su u ugovoru..

- Ako se odlučite dodati sebi mogućnost osiguranja od nezgoda, najvažnije je to znati. Ozljeda bi trebala biti u tablici plaća. Ako nije, onda osiguranje ne pokriva ovu ozljedu. Stoga je važno upoznati se sa tablicom, tražeći da vam to izričito dostavi, a u slučaju povrede imajte na umu da plaćanje može ovisiti o obliku dijagnoze u vašim dokumentima. U spornim slučajevima, osiguranje će tumačiti mišljenje liječnika u njihovu korist, tako da je najbolje da se najviše podudara s stupcem u vašoj tablici plaćanja osiguranja.

- Većina standardnih programa ne pokriva nesreće uzrokovane posljedicama postojećih bolesti (kronične bolesti). Neka osiguranja ograničavaju visinu iznosa osiguranja, dob, zdravstveno stanje osiguranika itd..

- Veličina osigurane svote za osiguranje od nezgode utvrđuje se na vaš zahtjev. Što će vam osigurati veći iznos osiguranja plaćanja, to će vam biti viša uplata. Stoga je važno održavati ravnotežu kako troškovi osiguranja ne bi bili nerazumno visoki, ali isplata osiguranja također nije premala..

- Možete osigurati sebe i člana obitelji: roditelja, ženu, dijete. Ako kupite putno osiguranje za nekoliko ljudi odjednom (obitelj) i dodate mogućnost osiguranja od nezgoda, onda se ova opcija odnosi na sve. Da biste koristili ovu opciju za jedno, na primjer, dijete, trebat ćete mu izdati zasebno pravilo s ovom opcijom, a za ostale politike bez opcije. Budući da opcija povećava cijenu osiguranja, na ovaj način možete uštedjeti.

Kad nezgodno osiguranje ne radi

Ako ćete se osigurati, morate shvatiti da ugovor sadrži popis situacija koje se neće smatrati slučajevima osiguranja:

- Događaj koji se dogodio izvan teritorija i razdoblja osiguranja određenog polisom.

- Nesreće koje se ne mogu smatrati nepredviđenima ne uzimaju se u obzir. Na primjer, zbog mentalnih poremećaja kod osiguranika, hipertenzije, kronične epilepsije itd. Posljedice zaraznih bolesti, moždanog udara i srčanog udara također se mogu uvrstiti u popis iznimki u slučajevima osiguranja..

- Gotovo sva osiguravajuća društva ne uzimaju u obzir svoje zdravlje tijekom više sile - vojne operacije, građanski nemiri, štrajkovi itd..

- Često se ozljede tijekom sporta, uključujući planinarenje i ronjenje, ne uzimaju u obzir. Za one koji se planiraju baviti sportom, postoje zasebni, skuplji programi osiguranja..

- Ako je osiguranik u vrijeme ozljede bio u stanju alkohola, opojnih ili otrovnih tvari, ako je osiguranik povrijeđen počinioim kaznenim djelima, u slučaju smrti kao posljedice samoubojstva ili ozljede zadobijene u pokušaju samoubojstva, ako je osiguranik namjerno ozlijeđen u svom zdravlju.

Troškovi osiguranja, iznos osiguranja i iznos plaćanja

Ne bih odvojeno kupovao osiguranje od nezgode, jer zapravo ne zamjenjuje zdravstveno putno osiguranje, na osnovu kojeg će se pružiti medicinska pomoć. Stoga je bolje sklopiti osiguranje od nezgode u obliku dodatne opcije glavnom osiguranju. U tom slučaju vam se putno osiguranje samo skupo skuplja. Sami možete usporediti kako uključivanje raznih dodatnih opcija u kalkulator Cherehapa utječe na cijenu.

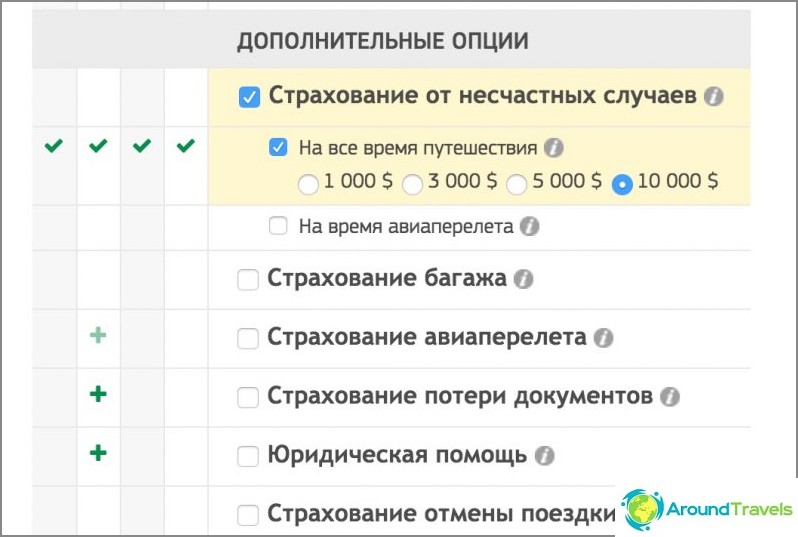

Osiguranje od nezgode - dodatna opcija za dodatni novac

Iznos osiguranja određuje osiguranik, to jest vi. Ako odaberete osiguranje putem interneta, na primjer, usluga Cherehapa (upute za upotrebu) omogućava vam odabir želite li se osigurati za vrijeme putovanja ili za vrijeme leta. Na gornjoj snimci zaslona možete vidjeti kako to izgleda. Možete odabrati iznos osiguranja od 1.000 do 10.000 dolara. Na nekim stranicama osiguranja možete odabrati veći iznos. Iz osigurane svote ovisit će trošak osiguranja, a od tog iznosa izračunavat će se plaćanje u slučaju nezgode.

Prednosti osiguranja u slučaju nezgode proporcionalne su šteti zdravlju osiguranika. Što su teže povrede i posljedice po zdravlje, veća će biti odšteta za osiguranje koja se isplaćuje ili u određenom iznosu propisanom ugovorom, ili uzimajući u obzir razdoblje invaliditeta. Tijekom hospitalizacije osiguranika, plaćanja osiguranja se obračunavaju u skladu s ugovorom, prvo, kada se liječi, to je jedna stopa, ako je trajanje liječenja u medicinskoj ustanovi duže nego što je propisano u ugovoru, onda je to druga stopa, veća.

Primjeri isplate U drugoj skupini invaliditeta možete dobiti oko 75% osigurane svote, u trećoj skupini - 50%, samo 10-20% može platiti za ozljede noge / ruke. Isplata po «privremena invalidnost» to je obično 0,2–0,3% osigurane svote za svaki dan invaliditeta, no razdoblje isplate je obično ograničeno na 60-100 dana, a osiguranje u takvim slučajevima često koristi privremeni odbitni iznos - od 10 do 30 dana, taj se period ne uzima u obzir pri izračunavanju osiguranja osiguranja , Za opekline od 1-2 stupnja tarifa može iznositi 0,3% od ukupnog iznosa osiguranja. Za oštećenja lica, vrata, ušiju, tarifa je 0,5%.

Primjer u brojkama s web mjesta osiguravajućih društava da bi to bilo jasnije. Ako osigurate osobu na razdoblje od 3 mjeseca u iznosu od 200 000 rubalja, tada će trošak osiguranja biti 570 rubalja. U slučaju prijeloma na temelju tablice plaćanja, tvrtka plaća 20.000 rubalja - 10% osigurane svote. Još jedan primjer. Kada kupite godišnju policu osiguranja (u slučaju čestih putovanja) za 1 milijun rubalja, njezin trošak bit će 7000 rubalja. Pretpostavimo da je, u slučaju nastanka osiguranja, osiguranik proveo 5 dana na intenzivnoj njezi, 14 dana u bolnici i 30 dana na ambulantnom liječenju. Iznos osiguranja koji plaća osiguravajuće društvo iznosi 58.000 rubalja..

Slijed postupaka u slučaju nesreće

Prvo što treba učiniti nakon nesreće je nazvati pomoć (što je pomoć) i saznajte u koju bolnicu morate ići. Ako je to nemoguće (na primjer, nesvjesno), tada će ambulanta odlučiti kuda će je odvesti. Medicinska pomoć bit će vam pružena u sklopu putnog osiguranja. Čim se pojavi prilika, trebate kontaktirati asistenta i riješiti pitanja o boravku u trenutnoj bolnici, hoće li oni odmah platiti liječenje ili će morati platiti sami, a zatim će dobiti povrat novca.

Nakon što riješite sva pitanja o liječenju, već možete razmišljati o isplati u vezi s nesrećom. O tome trebali obavijestiti osiguranje (a ne pomoć) i napisati izjavu. Rokovi za podnošenje zahtjeva i popis dokumenata potrebnih za primanje osiguranja su navedeni u ugovoru o osiguranju i u priloženim pravilima osiguranja. Obično treba prijaviti potrebu za plaćanjem najkasnije 30 dana nakon povratka u domovinu. Čak i ako ne možete ispuniti rok za podnošenje pismenog zahtjeva, svakako se telefonom trebate obratiti predstavniku tvrtke, obavijestiti ga o tome što se dogodilo i konzultirati se što je najbolji način za postupanje. Radi pouzdanosti, bolje je odmah upisati ime predstavnika tvrtke s kojim ste razgovarali, datum i vrijeme poziva na osiguranje.

Uz zahtjev moraju biti priloženi službeni dokumenti koji potvrđuju da se dogodila nezgoda s osiguranikom. Predstavnik tvrtke, sa svoje strane, mora registrirati vašu prijavu i obavijestiti vas o njenom registracijskom broju, što će u budućnosti biti korisno za pojednostavljenje interakcije sa osiguravajućim društvom. Pomoću ovog broja možete saznati status razmatranja vaše prijave i reći osiguranju dodatne informacije o vašem osiguranom slučaju.

Društvo za osiguranje obično razmatra zahtjev za plaćanje u roku od 1-2 mjeseca, izračunava iznos plaćanja osiguranja i isplaćuje ga klijentu ako su mu predočeni svi potrebni dokumenti i nema okolnosti koje opovrgavaju nastup osiguranog događaja.

Dokumenti potrebni za plaćanje

Za dobivanje naknade od osiguranja, vrlo je važno odmah nakon nesreće pravilno sastaviti i prikupiti sve potrebne dokumente, osim putovnica i same police osiguranja. Popis dokumenata može se i treba zatražiti od osiguranja. Obično će to biti nešto takvo:

- Zakon o nezgodi, službeni dokument kojim se potvrđuju okolnosti nesreće. Sa potpisima svih svjedoka i odgovornih, ako je moguće (original)

- Potvrdu liječnika ili medu. ustanovu koja je obavila početni pregled i pružila prvu pomoć. U potvrdi mora biti navedeno medicinsko izvješće i dijagnoza.

- Tijekom liječenja - potvrda službene medicinske ustanove u kojoj treba potvrditi dijagnozu i vrijeme liječenja

- Propisi za lijekove i čekove iz ljekarni

- Pri utvrđivanju invaliditeta potrebno je dostaviti preslike anamneze i izvadaka iz ambulantne i medicinske evidencije, kao i dokumente koji potvrđuju povezanost između nesreće i dodjele invalidske skupine

Ako se osiguranje osiguranja izvrši nakon smrti osiguranika, dodatno će vam trebati:

- Originalna ili ovjerena kopija potvrde o smrti osiguranika

- osobni dokument korisnika (nasljednika)

- Ovjerena kopija potvrde o nasljeđivanju